Dla tych, co wola „przeglądać”,a nie analizować:

Podsumowanie:

1. Analiza dotycząca płac jest tym bardziej istotna, że wkrótce doznamy napływu taniej siły roboczej z Ukrainy, a Nowy Ład zwiększył koszt zatrudnienia. Bardzo szybko okaże się, że rynek pracownika zmienił się w rynek pracodawcy.

2. Wielu to zszokuje, ale naszym zdaniem stopy procentowe powinny wynosić 10-12%. Jeśli są bardzo niskie, to napędzają inflacje, a ona premiuje tych co biorą kredyt mimo, że nie powinni tego robić. Zadajcie sobie pytanie – kto rozsądniej wydaje pieniądze: osoby, które wypracowały lub zaoszczędziły jakieś środki, czy kredytobiorcy próbujący za wszelką cenę żyć ponad stan.

3. Zwlekanie z podnoszeniem stóp doprowadziło do mieszanki wybuchowej. Mamy obecnie bardzo drogie nieruchomości, spore prawdopodobieństwo podnoszenia czynszu (napływ Ukraińców) przy jednocześnie rosnącej gwałtownie racie kredytu. Gdyby podwyżki rozpoczęto w 2019 roku, przeszlibyśmy przez obecne zawirowania znacznie spokojniej.

4. Przewidujemy, że nieodpowiedzialne zachowanie NBP zainicjuje i przyspieszy proces wchodzenia Polski do strefy euro i to przy pełnej aprobacie społecznej. W końcu dotychczas głównym argumentem za utrzymywaniem waluty narodowej miała być niezależność i rzetelność polskiej polityki monetarnej. Okazało się, że rozwodniliśmy własną walutę nieporównanie bardziej niż zrobił to Europejski Bank Centralny.

5. Dla zwolenników teorii spiskowych – być może osłabianie złotego do tego stopnia, nie jest przypadkowe. NBP nie pracuje nad CBDC, a skoro tak to nakaz zniszczenia złotówki mógł nadejść z Banku Rozrachunków Międzynarodowych z Bazylei.

=======================

Jednym z efektów wybuchu wojny na Ukrainie było znaczące osłabienie się polskiego złotego względem większości walut. Jakby tego było mało, ropa naftowa zaczęła drożeć w bardzo szybkim tempie, co przełoży się w kolejnych tygodniach na wyższe ceny większości produktów i usług. O ile przed rosyjską napaścią oficjalna inflacja w Polsce zbliżała się do 10%, to możemy być pewni, że w marcu z hukiem przebije ten poziom.

Jak w tej sytuacji zareagowała Rada Polityki Pieniężnej, która wyznacza poziom stóp procentowych? Po niemal dwóch tygodniach od wybuchu konfliktu i po tym jak kurs EURPLN dotarł do rekordowego poziomu 5 złotych, RPP zdecydowała się podnieść stopy o 0,75% – z 2,75% do 3,5%.

Oczywiście w tej chwili prezes NBP oraz jego współpracownicy będą twierdzić, że za zamieszanie odpowiada Rosja, a stóp nie można podnosić zbyt szybko ze względu na sporą grupę kredytobiorców. To jednak mydlenie oczu. Jeśli przyjrzymy się dokładnie działaniom banku centralnego, to zobaczymy, że zrzucanie całej winy na wojnę na Ukrainie nie ma sensu.

Słabość złotego

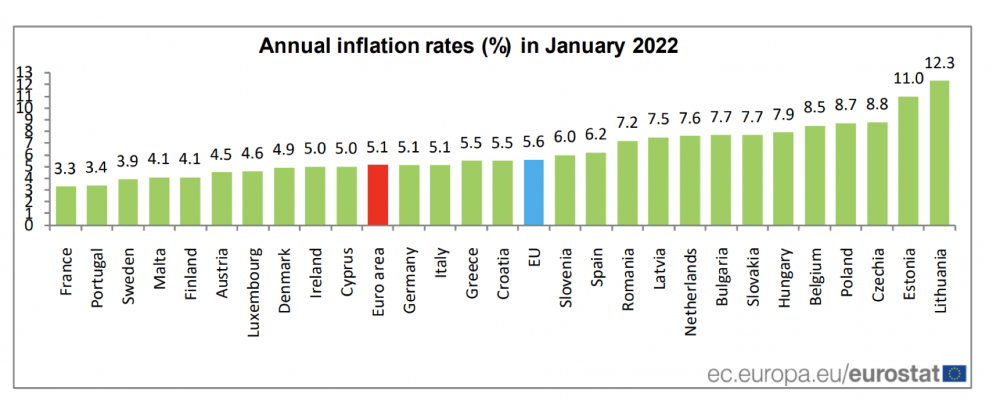

Na początek tradycyjnie kilka danych, abyście mieli pewien punkt odniesienia. Poniższa grafika przedstawia inflację w poszczególnych krajach UE liczoną metodologią Eurostatu. W tym wypadku Polska zajmuje miejsce czwarte od końca.

Jeśli zerkniemy na krajowe statystyki to inflacja w Polsce w styczniu 2022 roku miała wynieść 9,2%. Jednocześnie do momentu wybuchu wojny na Ukrainie, RPP podniosła stopy do poziomu 2,75%. Oznacza to, że osoba trzymająca środki w polskiej walucie na koncie bankowym, traciła rocznie co najmniej 6,5%. Warto w tym miejscu przypomnieć, że część członków RPP jeszcze kilka miesięcy temu twierdziła, że inflacja jest „przejściowa”, w związku z czym nie było sensu reagować. Oczywiście za sprawą ich postawy, kredyt wydawał się tani, więc wiele osób nabywało nieruchomości z pomocą środków z banku.

Już przed wybuchem wojny na Ukrainie stało się jasne, że nie można mówić o przejściowej inflacji. Z kolei najnowsze założenia NBP na lata 2022-2024 całkowicie rozwiewają wątpliwości. Wynika z nich, że bank centralny spodziewa się w 2022 roku średniej inflacji na poziomie 10,8% (wcześniej zakładano 5,8%). Z kolei w 2023 roku miałaby ona znajdować się w przedziale 7-11%.

Oczywiście wojna dodatkowo bardzo komplikuje sytuację. Ostatecznie konflikt ma miejsce bezpośrednio za naszą wschodnią granicą. Istnieje też szansa, że wojna przybierze większy wymiar i Polska zostanie w nią wplątana. Mamy też gwarancję chaosu gospodarczego – w krótkim czasie przyjedzie do nas 1,5 – 2 mln uchodźców. Między innymi z tych powodów międzynarodowy kapitał uciekał od polskiego złotego. Te dwa tygodnie w połączeniu z wcześniejszą opieszałością banku centralnego doprowadziły do sytuacji, w której złoty osłabił się względem dolara (linia niebieska), euro (linia czerwona) i franka (linia żółta):

Źródło: tradingview.com

Oczywiście słabość złotówki w stosunku do wszystkich liczących się walut oznacza, że to co importujemy będzie dla nas droższe.

Co przed nami?

Mamy świadomość, że o drożyźnie sporo się już mówiło w poprzednich miesiącach. Niestety, to dopiero początek. Ucieczka od złotego w połączeniu z wojną na Wschodzie sporo zmieni. Pierwszy efekt wszyscy już widzieliśmy – na wielu stacjach cena za litr benzyny przebiła 8 złotych. Ceny ropy naftowej mają przełożenie na transport – w związku z tym im wyższa cena tego surowca, tym jest drożej w całej gospodarce.

Kolejna kwestia to fakt, że akurat Ukraina i Rosja to producenci żywności. Dodajmy do tego fakt, że już od pewnego czasu w górę szły ceny nawozów, teraz cały proces bardzo przyspieszył. Oznacza to, że te wszystkie uwagi o „drogich pomidorkach” trzeba zweryfikować, bo drogo to dopiero będzie.

Wojna to też zerwane łańcuchy dostaw. Chciałoby się rzec: po raz kolejny (wszyscy mamy w pamięci problemy wywołane przez lockdowny). Z Rosji do Europy Środkowej i Zachodniej trafia wiele produktów, przykładem jest chociażby stal, której w tej chwili praktycznie nie ma, a przecież rynek budowlany nadal jest rozgrzany. A zatem wiele osób będzie musiało zweryfikować koszty budowy, ponieważ w praktyce postawienie domu będzie znacznie bardziej kosztowne niż się wydawało.

Podsumowując, wydaje się, że na horyzoncie jest inflacja wyższa od tej, którą NBP zawarł w swoich najnowszych założeniach.

Reakcja banku centralnego

Być może część z Was zastanawia się dlaczego NBP nie reaguje bardziej stanowczo. Główny powód jest jasny – wyższe stopy procentowe, to droższy kredyt i gorsze nastroje społeczne. Tym bardziej, że w ciągu kilku ostatnich lat akcja kredytowa w Polsce szła pełną parą. Właśnie te działania wraz z polityką socjalną rządu sprawiły, że M3 (ogólna ilość waluty w obiegu) zaczęło rosnąć w coraz szybszym tempie. Tymczasem stopy procentowe nie były podnoszone nawet gdy M3 rosło w tempie o 17% w skali roku.

Źródło: opracowanie własne

Skoro raty kredytowe bardzo mocno uderzają w kieszenie Polaków (więcej o tym za chwilę), to automatycznie pojawia się presja, także ze strony rządzących, aby te podwyżki były ograniczone.

Może więc pora postawić sprawę jasno i głośno mówić o tym, że nie możemy przejmować się wyłącznie tą częścią społeczeństwa, która spłaca kredyt. Jeśli nie będziemy podnosić stóp procentowych w znaczący sposób, to kredytobiorcy na pewno na tym zyskają, ale po drugiej stronie znajdzie się sporo ludzi, którzy stracą. Będą to osoby oszczędzające, w przypadku których odsetki z lokat nawet w połowie nie zrekompensują inflacji. Będą to firmy, którym zwyczajnie łatwiej działa się w stabilnym otoczeniu, a nie w sytuacji kiedy inflacja rośnie z miesiąca na miesiąc. Dodatkowo pamiętajmy, że niskie stopy procentowe to stopniowo słabsza waluta, co przekłada się na drożyznę która dotyka wszystkich.

Zdajemy sobie sprawę, że wiele osób się oburzy i zwróci uwagę, że część kredytobiorców nie wytrzyma znaczących podwyżek stóp procentowych. Ale o tym trzeba było myśleć wcześniej! Na tym blogu raz po raz ostrzegaliśmy przed korzystaniem z taniego kredytu ze zmienną stopą. Trader21 kilkukrotnie dokonywał wyliczeń jak silnie mogą wzrosnąć stopy procentowe, a nawet przypominał co działo się na Ukrainie w 2014 roku.

Naturalnie w tym miejscu po raz kolejny trzeba też wspomnieć rolę jaką odegrał Narodowy Bank Polski. Ostatecznie jego przedstawiciele nie widzieli problemu w rosnących cenach nieruchomości. Tłumaczono wręcz, że dzięki dostępowi do kredytu, wielu Polaków mogło pozwolić sobie na własne mieszkanie. No to teraz zobaczymy efekty takiego podejścia, będziemy mieć najgorszy mix z możliwych, czyli wysokie raty kredytowe plus wysokie ceny nieruchomości.

Czy jednak można spodziewać się czegoś innego, skoro wśród członków Rady Polityki Pieniężnej są osoby, które twierdziły, iż „wyższe stopy będą oznaczać wyższą inflację”?

Dodajmy jeszcze, że przy okazji dyskusji na temat inflacji, często pojawia się stwierdzenie, iż „wynagrodzenia także rosną w szybkim tempie”. Według tej teorii wzrost płac ma rekompensować ludziom inflację. Do tego częstym punktem odniesienia jest średnia płaca. Przyjrzyjmy się tym kwestiom nieco bliżej.

Inflacja vs wynagrodzenia

Najczęstszym argumentem rządzących, bagatelizujących wzrost cen jest wskazywanie na równoczesny wysoki wzrost płac w Polsce. Jeśli się chwilę zastanowimy to wzrost kosztów życia o 9% czy nawet 10% rocznie nie ma znaczenia, o ile tak samo lub bardziej wzrastają nasze pensje. Czy tak się dzieje? Faktycznie w zeszłym roku wzrost wynagrodzeń wynosił ok 8,5% przynajmniej jeśli odniesiemy się do oficjalnej średniej krajowej.

Niestety dane dotyczące wysokości wynagrodzeń, które publikuje GUS nie do końca wiernie odzwierciedlają rzeczywistość. Pewnie część z Was dowiadując się, że średnie wynagrodzenie w 2021 roku wynosiło 6644 zł brutto (4773 zł na rękę) złapie się za głowę i zada pytanie „Kto tyle zarabia?”. Będzie to prawidłowa reakcja, ponieważ 2/3 Polaków zarabia poniżej średniej krajowej, a dane publikowane oficjalnymi kanałami są mocno zawyżane i to na kilka sposobów:

1. Po pierwsze rząd chwali się średnią, a nie medianą wynagrodzeń. Ze statystycznego punktu widzenia to błąd, ponieważ na średnią duży wpływ mają wartości krańcowe. Małe grono osób zarabiających po kilka czy kilkanaście milionów rocznie jest w stanie wywindować średnią krajową znacznie powyżej wartości, z którą styka się przeciętny Kowalski. W praktyce ponad 50% ludzi zatrudnionych na polskim rynku pracy zarabia o wiele mniej, niż wynosi średnia krajowa, na co wskazuje mediana. Niestety medianą ani GUS ani politycy się nie chwalą. Czym jest mediana? To ustalenie wartości środkowej. Jeśli uznamy, że mediana zarobków wynosi 1 zł, oznacza to że 50% Polaków zarabia poniżej złotówki., a 50% zarabia więcej.

Jak ma się mediana do średniej zarobków? Tu niestety pojawia się problem, polegający na tym, że GUS dane dotyczące mediany publikuje rzadko (raz na 2 lata) i specjalnie się z tym nie afiszuje. Jeśli jednak porównamy dane historyczne dotyczące średniego wynagrodzenia i mediany to zauważymy, że ta druga jest niemal zawsze niższa o przynajmniej 20%.

Odnosząc dane historyczne do obecnej sytuacji, możemy wysnuć wniosek, że w 2021 roku mediana zarobków w Polsce wynosiła ok 5300 zł brutto lub 3818 zł na rękę. Czy te wartości nadal wydają się Wam za duże?

2. Drugim sposobem manipulowania danymi na temat wynagrodzeń jest branie pod uwagę tylko pewnego wycinka pracowników. Kwoty podawane przez GUS dotyczą ludzi pracujących w sektorze przedsiębiorstw zatrudniających ponad 9 pracowników. Oznacza to, że statystyka ta dotyczy ok 6 mln najlepiej zarabiających podczas gdy pozostałe 16 mln ludzi aktywnych zawodowo jest w niej pominiętych. Rozwiązaniem tego problemu jest tzw. dominanta liczona dla wszystkich zatrudnionych w Polsce. Pokazuje ona jakie wynagrodzenie jest wypłacane najczęściej. Niestety GUS tę wartość również podaje jedynie co 2 lata, a w mediach kompletnie o niej nie słyszymy. Przyglądając się danym historycznym, zauważymy jednak, że tak jak mediana stanowi zazwyczaj ok 80% średniej krajowej to dominanta jedynie 48% tej średniej. Możemy więc łatwo wyliczyć, że na koniec 2021 roku najczęściej otrzymywane wynagrodzenie wynosiło ok. 3189 zł brutto (2291 zł na rękę). Tymi wartościami niestety rząd już się nie chwali.

3. Oczywiście nie wszystkiemu są winni rządzący czy GUS. Nie jest żadną tajemnicą, że oficjalne zarobki w naszym kraju to jedno, a rzeczywiste dochody są tak naprawdę nieznane. W przypadku zatrudnionych w mikroprzedsiębiorstwach (1-9 osób) spotykamy się zazwyczaj z płacą minimalną, ale ponad 2/3 pracowników otrzymuje resztę wynagrodzenia „pod stołem”. W takim wypadku niestety nie wiemy jakie są realne wynagrodzenia i ile rosną rok do roku.

Podsumowując zgodnie z oficjalnymi danymi wzrost wynagrodzeń w naszym kraju nadąża za inflacją i wyniósł w 2021 roku 8,5%. Niestety wartości nominalne średniej wyliczanej przez GUS nijak mają się do rzeczywistych dochodów większości Polaków, które są od średniej znacznie niższe. O ile nie widzimy istotnego zagrożenia dla niezadłużonych gospodarstw domowych, to te które do niedawna wzięły kredyt w złotówkach mogą być w prawdziwych opałach.

Pułapka na kredytobiorców

Jeszcze w październiku 2021 roku można było wziąć kredyt hipoteczny o bardzo niskim oprocentowaniu. O ile marże się od tego czasu nie zmieniły i zazwyczaj wynoszą 2% to już oprocentowanie mamy zupełnie inne. Wiele banków do ustalenia oprocentowania stosuje WIBOR 3M. Według tej stopy banki udzielają pożyczek innym bankom i muszą ją uwzględnić również podczas udzielania kredytów swoim klientom. Przez wiele lat WIBOR stał w miejscu, jednak podnoszenie stóp procentowych wpłynęło na jego wzrost.

Wielokrotnie ostrzegaliśmy przed braniem kredytu o zmiennym oprocentowaniu, wskazując, że nagły wzrost stóp procentowych przełoży się na podwojenie lub nawet potrojenie raty kredytu. Trader21 pisał o tym w swojej książce już w 2019 roku, a wyraźnie ostrzegał przed konsekwencjami takiej decyzji w nagraniu „Jaka jest prawdziwa inflacja w Polsce?”.

Teraz jeśli już wiemy, ile wynoszą realne płace w Polsce i o ile oficjalnie rosną porównajmy je do potencjalnego wzrostu raty kredytowej. Gdy jeszcze jesienią 2021 roku WIBOR 3M wynosił zaledwie 0,21% zdecydowana większość osób decydowała się na zmienne oprocentowanie. Taki kredyt było najłatwiej uzyskać i taki był najtańszy. Czy aby na pewno?

W tym miejscu wychodzą braki w edukacji i patrzenie na kredyt jedynie w kategorii „tu i teraz”, a przecież to zobowiązanie, które na siebie bierzemy zazwyczaj na okres 20-30 lat. W poniższej tabeli możecie prześledzić ile wynosiła rata kredytu na kwotę 500 tys. zł na okres 30 lat gdy WIBOR był na poziomie 0,21% (zaledwie pół roku temu), ile wynosi teraz, a ile może wynieść jeśli stopy procentowe wzrosną do 10% czy 15%. Niemożliwe? Wprost przeciwnie całkiem realne, przewiduje się, że do końca tego roku stopy procentowe wzrosną do ponad 7%.

Jeśli teraz weźmiemy pod uwagę medianę zarobków na poziomie 3800 zł na rękę i porównamy ją z ratą kredytu to wnioski nasuwają się same. Dodajmy tylko, że nawet nie rozpatrujemy sytuacji, w której zdolność do wzięcia takiego kredytu uzyskało gospodarstwo domowe, w którym zarobki są na znacznie niższym poziomie, choć jeszcze pół roku temu wydawać by się to mogło całkiem realne.

Sprawdźmy teraz jak można było łatwo i tanio zabezpieczyć swoją ratę. Gdy pod koniec sierpnia robiliśmy porównanie kredytów hipotecznych o stałym oprocentowaniu, uzyskaliśmy średnią na poziomie 3,57%. Okres takiego finansowania wynosił zazwyczaj 5-6 lat po czym musimy renegocjować warunki kredytu. Mimo to mieliśmy możliwość zablokowania wartości raty, płacąc miesięcznie jedynie o 19% więcej w porównaniu do kredytu ze zmiennym oprocentowaniem. Przy ówczesnych stopach różnica była naprawdę niewielka. Obecnie rata takiego kredytu jest już o 50% większa, a zapowiada się, że będzie jeszcze gorzej.

Nie chodzi nam o to by potępiać ludzi, którzy wzięli kredyt lecz by pokazać, że w sprawach finansowych naprawdę trzeba być rozważnym i przede wszystkim się edukować by nie popełniać takich błędów. Zabrzmi to niepopularnie ale, dlaczego reszta społeczeństwa ma cierpieć w wyniku coraz większej inflacji tylko po to by chronić grupę tych zadłużonych po uszy? NBP tego nie rozumie lub nie chce zrozumieć. W końcu członkowie RPP są z partyjnego nadania, a partia musi dbać przede wszystkim o wyniki w sondażach i przy urnie wyborczej.

Podsumowanie:

1. Analiza dotycząca płac jest tym bardziej istotna, że wkrótce doznamy napływu taniej siły roboczej z Ukrainy, a Nowy Ład zwiększył koszt zatrudnienia. Bardzo szybko okaże się, że rynek pracownika zmienił się w rynek pracodawcy.

2. Wielu to zszokuje, ale naszym zdaniem stopy procentowe powinny wynosić 10-12%. Jeśli są bardzo niskie, to napędzają inflacje, a ona premiuje tych co biorą kredyt mimo, że nie powinni tego robić. Zadajcie sobie pytanie – kto rozsądniej wydaje pieniądze: osoby, które wypracowały lub zaoszczędziły jakieś środki, czy kredytobiorcy próbujący za wszelką cenę żyć ponad stan.

3. Zwlekanie z podnoszeniem stóp doprowadziło do mieszanki wybuchowej. Mamy obecnie bardzo drogie nieruchomości, spore prawdopodobieństwo podnoszenia czynszu (napływ Ukraińców) przy jednocześnie rosnącej gwałtownie racie kredytu. Gdyby podwyżki rozpoczęto w 2019 roku, przeszlibyśmy przez obecne zawirowania znacznie spokojniej.

4. Przewidujemy, że nieodpowiedzialne zachowanie NBP zainicjuje i przyspieszy proces wchodzenia Polski do strefy euro i to przy pełnej aprobacie społecznej. W końcu dotychczas głównym argumentem za utrzymywaniem waluty narodowej miała być niezależność i rzetelność polskiej polityki monetarnej. Okazało się, że rozwodniliśmy własną walutę nieporównanie bardziej niż zrobił to Europejski Bank Centralny.

5. Dla zwolenników teorii spiskowych – być może osłabianie złotego do tego stopnia, nie jest przypadkowe. NBP nie pracuje nad CBDC, a skoro tak to nakaz zniszczenia złotówki mógł nadejść z Banku Rozrachunków Międzynarodowych z Bazylei.

Independent Trader Team